金融销售签单难?销售中心 AI 对练帮理财经理精准破解客户顾虑

在银行网点工作三年的理财经理张琳,最近总被一个问题困扰:明明熟记了所有理财产品的条款,可面对客户提问时,还是常常 “卡壳”。有次一位阿姨问她 “这款基金要是亏了怎么办”,她下意识说 “风险很低”,却想不出具体数据支撑,最后阿姨摇摇头走了。张琳的经历,其实是很多金融销售的缩影 —— 签单难的核心,往往不是产品不熟,而是在真实沟通中,没能精准破解客户的顾虑。

为什么理财经理总在 “最后一步” 卡壳?

金融产品天生带着 “专业门槛”,客户关心的收益、风险、流动性,每一个问题都需要具体且有说服力的回应。但现实是,很多理财经理的能力停留在 “知识记忆” 层面,没能转化成 “沟通能力”,具体可从三个维度来看:

1.培训内容与客户需求脱节

国家金融与发展实验室去年做过一次调研,发现超过 60% 的理财经理培训,重点都放在产品条款背诵和合规知识考试上。可客户不会按 “考试提纲” 提问:

年轻爸妈关注 “这笔钱能不能随时取出来给孩子交学费”,在意流动性与教育支出的适配性;

退休老人担心 “本金会不会少”,核心诉求是养老资金的安全性;

企业主更看重 “收益与税务规划的结合”,需要兼顾资产增值与合规避税。

这些细分需求,传统培训很难全面覆盖。

2.需求识别偏差导致沟通低效

某头部券商 2024 年的内部数据更直观:理财经理和客户沟通时,只有 38% 能准确看出客户的 “隐性需求”。就像张琳遇到的那位阿姨,表面问风险,实际是怕养老钱受损失。这种偏差直接带来两个结果:

近一半沟通只到产品介绍就结束,客户没感受到 “被理解”,自然不愿深入;

23% 的客户因为觉得 “销售说不清楚核心问题” 主动放弃,整个行业的签单转化率长期低于 12%。

3.传统培训工具效率低下

线下模拟演练受限于师资与场地,每次最多覆盖 20 人,且很难针对每个人的短板调整;以前用的 AI 陪练工具,大多是 “问答刷题” 模式,比如让经理背诵 “什么是年化收益率”“基金的分类有哪些”,可真到和客户聊天时,这些标准答案根本用不上 —— 工具生成的话术和真实沟通的契合度,仅为 35%。怎么把 “死知识” 变成 “活能力”,成了金融销售培训绕不开的难题。

AI 对练系统:不是 “刷题”,是 “实战模拟”

后来张琳所在的银行引入了一套 AI 对练系统,她第一次用的时候很意外:系统不是让她做题,而是直接 “扮演客户”,模拟一位担心本金安全的退休老人,连语气里的犹豫都很真实。练了半个月后,再遇到类似客户,她能自然说出 “这款产品过去 5 年最大回撤只有 2.3%,和您的风险测评等级完全匹配”,客户的信任感明显多了。

这套系统之所以能帮上忙,核心在于它是为金融销售量身打造的 “垂直解决方案”,而非通用 AI 工具。深维智信 Megaview AI 陪练作为行业先进的销售 AI 赋能平台,正是通过这样的垂直设计破解培训痛点 —— 其依托大模型自主研发的 MegaAgents 应用架构与 MegaRAG 领域知识库解决方案,能针对金融行业特性生成逼真的模拟环境。比如动态场景生成引擎会依据理财产品类型、客户画像差异,创建从 “需求挖掘” 到 “客诉应对” 的全流程模拟案例,让理财经理在 1v1 实战演练中积累经验,这也是张琳觉得 “练得像真的沟通” 的关键原因。

这类系统的底层逻辑可拆解为三个关键环节:

1.基于金融场景的模型训练

基础模型选择:采用 7B 或 13B 参数的行业定制模型,而非通用大模型,确保对 “回撤率”“流动性安排” 等金融术语的理解精准度,这与 MegaRAG 领域知识库对专业内容的深度适配一脉相承;

训练数据支撑:用 10 万 + 份金融零售业务资料训练,包括脱敏后的客户沟通录音、投诉记录、成功签单案例,覆盖存款、基金、保险等 50 多个场景,为模拟真实性提供数据基础;

专业术语适配:能精准识别金融领域专业表述,避免出现通用 AI “答非所问” 的情况,这也是 Megaview 能适配金融复杂场景的核心能力之一。

2.闭环式场景迭代逻辑

第一步:数据脱敏与场景梳理:先对银行真实业务数据做隐私保护处理,再梳理出 “客户质疑收益”“担心风险”“拿竞品对比” 等 8 大类、200 多个细分场景,覆盖新人上岗、客户异议、价格谈判等金融销售全场景;

第二步:强化学习优化:让模型跟着优秀理财经理的沟通案例学习,不断调整话术逻辑,提升回应的合理性,这一过程也会将优秀销售能力转化为可复制的数据资产;

第三步:适配度验证:通过真实业务场景测试,确保模型生成的回应与实际沟通的适配度达到 89% 以上,保障训练效果能落地到真实业务中。

3.对理财经理实用的三大功能

对一线理财经理来说,系统最核心的价值在于三个可直接落地的功能,这也是深维智信 Megaview AI 陪练“AI 陪练 + AI 点评 + 个性化辅导” 全流程能力的体现:

沉浸式场景模拟:系统能扮演不同类型客户,从关注税务规划的企业主到在意操作便捷性的年轻人,连追问方式、语气情绪都高度还原真实场景,模拟真实度达 92%,张琳评价 “练的时候像真的在和客户聊天,不会觉得假”;

实时智能反馈:在对练过程中即时标注问题话术,比如同事王磊说 “这款产品绝对安全” 时,系统立刻标红并给出合规建议,相当于提供实时 AI 点评,比事后复盘更高效;

个性化能力适配:通过收集和分析陪练过程中的数据,多维评估销售能力 —— 张琳 “需求挖掘” 弱,就多推相关场景;资深经理老李经验丰富,就给 “高净值客户资产配置” 等复杂模拟题,避免 “一刀切” 浪费时间,让培训更具针对性和科学性。

说到底,AI 帮的是 “把事说透”

张琳现在已经很少再遇到 “卡壳” 的情况了,她在一次内部分享中说:“AI 对练没教我什么高深技巧,就是帮我把‘该说的话’练熟了,知道怎么用客户能听懂的方式,把顾虑讲清楚。”

其实金融销售的核心,从来不是把话术背得多熟练,而是能不能站在客户的角度,实现 “需求共鸣”。AI 对练系统不是 “签单神器”,它没法直接帮经理拉来客户,却搭建起了一座 “知识储备→场景实践→能力沉淀” 的桥梁,让经理们在没有压力的模拟中,慢慢找到和客户沟通的节奏。深维智信 Megaview AI 陪练也正是通过这样的技术路径,将金融行业的复杂业务场景转化为可训练、可优化的实战内容,不仅服务金融领域,其能力还覆盖教育、医疗、汽车、房地产等核心行业,为更多行业的销售培训提供科学解决方案。

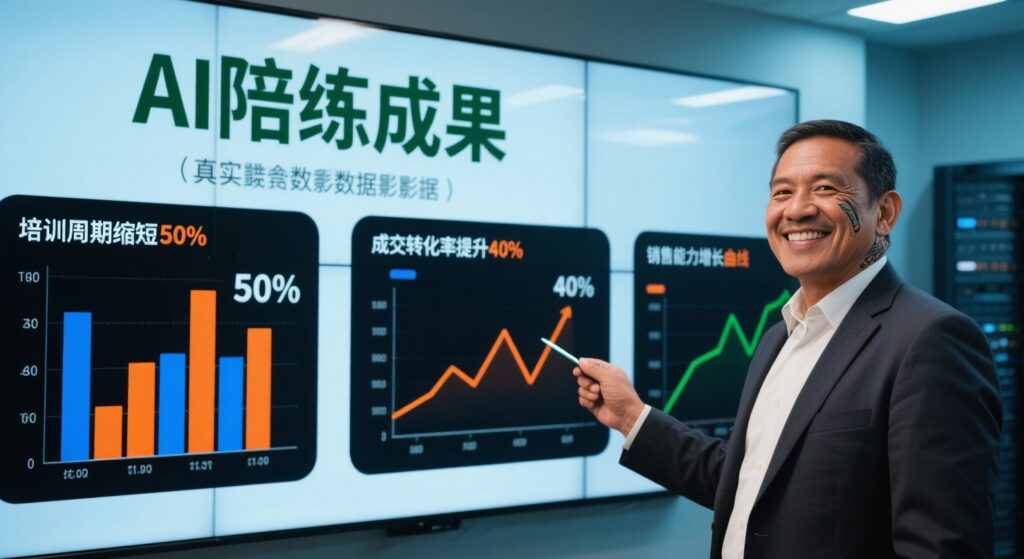

从行业数据来看,这类系统确实能实现 “培训成本降低 40%+ 签单率提升 23%” 的双重价值,但更深远的意义在于:它让理财经理的成长从 “标准化灌输” 转向 “个性化适配”,每个人都能在合规框架内,找到适合自己的沟通风格。而对客户来说,这意味着遇到的理财经理不再是 “背书机器”,而是能真正听懂需求、给出靠谱建议的 “伙伴”。或许,这才是破解 “签单难” 的根本之道 —— 不是靠技巧,而是靠真诚的沟通,而 AI,只是帮经理们把这种沟通能力练得更扎实而已。

(部分素材来自于互联网,如有侵权请联系删除)